不動産の住み替え(買い替え)をスムーズに進めるポイントは?

2024年1月25日

こんにちは。株式会社ハウスセイラーズです😊

今回のテーマは【住み替え(買い替え)】です。

「通勤を便利にするため、もっと職場から近い場所に引っ越したい…」「家族構成が変わったので広い家に引っ越したい…」「子どもが独立して夫婦2人になったのでもう少し狭い家で老後を過ごしたい…」など、住み替えの理由は人それぞれ。

ただ、住み替え(買い替え)は売買契約を2つ行う必要があり、流れも複雑で難しく感じる人も多いでしょう。

そこで今回は【住み替え(買い替え)をスムーズに進める方法】についてご紹介します!

住み替え(買い替え)とは

まずはじめに、住み替え(買い替え)とは、今住んでいる家から新しい家へ住まいを替えることをいいます。

賃貸のお部屋から賃貸のお部屋へ、賃貸のお部屋からマイホームへ、マイホームから賃貸のお部屋へといった、不動産取引に伴う転居は住み替えにあたります。

今回は、そんな住み替えの中でも家の売却や新しい家の購入などの不動産売買を行うものについて詳しく取り上げます。

どんな理由で住み替える人が多いの?

では、どんな理由で住み替えをする人が多いのでしょう。

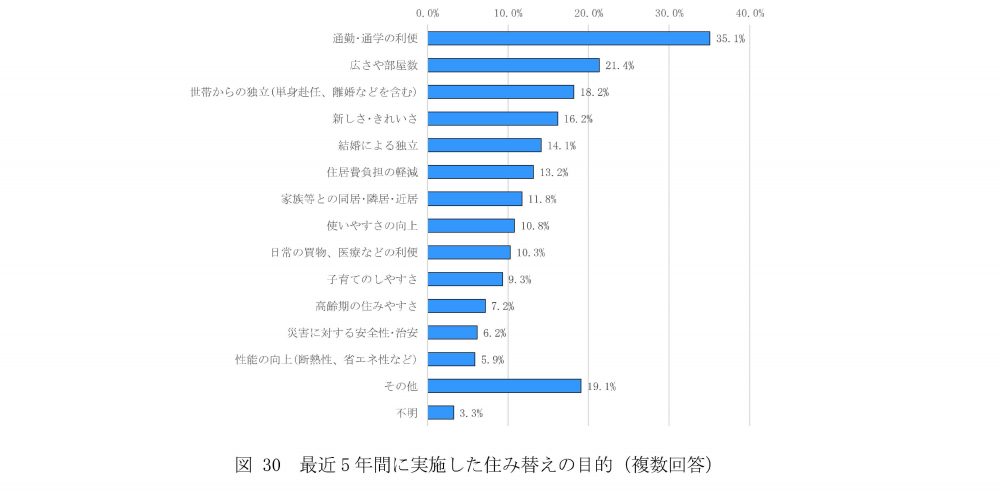

上記の表は国土交通省が実施した「平成30年度住生活総合調査」における最近5年間に実施した住み替えの目的をまとめたものになります。

過去5年間に実施した住み替えの目的を見ると、「通勤・通学の利便」が35.1%と最も多く、次いで「広さや部屋数」が21.4%、「世帯からの独立(単身赴任・離婚などを含む)」が18.2%となりました。

多くの人の住み替えの目的は交通アクセスの利便性や広さなどのより良い住まいを求めてのもののようです。

スムーズに住み替え(買い替え)を進めるポイント

ここからは、住み替え(買い替え)をスムーズに進めるためのポイントを4つご紹介します。

①信頼できる不動産会社(担当者)の選択

上記でもお伝えした通り、住み替え(買い替え)は不動産売買契約を短期間に2回も行うため、流れも複雑で手続きも難しく思えます。

そのため、ご売却からご購入までをスムーズに進められるよう、窓口となる不動産会社(担当者)を1社にすることをおすすめします。

不動産会社(担当者)は不動産査定額の正確さや根拠をしっかり伝えてくれるか、担当者の人柄や売却実績についての観点から選び、媒介契約を締結しましょう。

売却依頼をする際における各媒介契約の種類については、以前作成した「媒介契約の3つの種類とちがい、それぞれのメリット・デメリットと選び方について解説!」をご覧ください。

②住み替え(買い替え)資金の確定

住み替え(買い替え)にかかる費用は、売却手続きの費用と購入手続きの費用の2つにわけられます。

まずはご所有の物件を査定し、売却費用を確定させ、次に住宅ローンの残債や自己資金を正確に把握し、購入費用にいくら充てられるのかを確認しましょう。

住宅ローンの残債が残っている場合は、現在所有している物件のローン完済分と新居の購入費用をまとめて借りることのできる住み替えローンを選択することも可能です。

※新規の住宅ローンを利用するためには、一般的には既存の住宅ローンを返済しなければなりません。

(金融機関により対応が異なります。詳細につきましては個別にご確認ください。)

③住み替え(買い替え)プランの選択

住み替え(買い替え)にはお住まいの物件を売却してから住み替え先を探す「先行売却」と、住み替え先の物件を購入した後に現在居住中の物件を売却する「先行購入」の2種類の方法があります。

お客さまのご事情やそれぞれの特徴・メリット・デメリットを検討し、どちらのプランを選択するか方向性を決めましょう。

| 先行売却 | 先行購入 | |

| メリット | ・売却の資金が確定するため、住み替え先の物件の資金計画が立てやすい。 | ・希望の住み替え先をじっくり探すことができる。

・引っ越し先が決まっているため、仮住まいの費用がかからない。 |

| デメリット | ・引き渡しまでに希望の住み替え先が見つからない(入居できない)場合、仮住まいが必要となり、余計に費用がかかってしまう。 | ・既存の住宅ローンの残債がある場合、購入できない、または二重ローンとみなされ、審査に通りにくい場合がある。

・現在居住している売却物件が希望の価格で売却できなかった場合、資金計画を改めて考え直す必要がある。 |

④住み替え(買い替え)で使える優遇税制を確認する

物件を売却し、新居に引っ越したら住み替えは一段落です。

しかし、そんな中でも忘れずに申請したいのが、翌年の確定申告で申請する各控除。

今回は住み替え(買い替え)時に確定申告で申請可能な税制度をまとめてみました。

各制度の条件を確認し、利用できる税制度は最大限に活用しましょう。

住み替え(買い替え)時に使える5つの優遇税制

■3000万円特別控除

自宅の売却時に利益が出た場合、3000万円までは課税対象から除外となる制度のことです。

売却をした年の前年、または前々年に3000万円特別控除や繰越控除の特例を受けている場合、利用することができません。

■特定居住用財産の買替え特例

売却物件の所有期間が10年を超えており、住まなくなった日から3年を経過するまでであれば、住み替え時の譲渡利益が出た場合に課税されず、次に売却されるまで繰り延べをすることができる制度のことです。

3000万円特別控除と異なり、譲渡益が非課税となるわけではないので注意が必要です。

■譲渡損失の損益通算及び繰越控除の特例

物件の売却時に損失が生じた場合、一定の要件を満たすものに限り、その譲渡損失を損益通算することができる制度のことです。

さらに、損益通算を行っても控除しきれなかった譲渡損失は、3年以内であれば繰越控除することができます。

■軽減税率の特例

売却物件の所有期間が10年を超えている場合、長期譲渡所得の税率が通常に比べて低くなる制度のことです。

売却をした年の前年、または前々年に3000万円特別控除や繰越控除の特例を受けている場合、利用することができません。

■住宅ローン控除

住宅ローンの返済が10年以上の場合、10年間まで住宅ローン残高の1%を所得税から控除し、還付してもらえる制度のことです。

住宅ローン控除を利用する場合、3000万円特別控除と併用することはできないため、どちらを利用すればより自分にメリットがあるのか確認しましょう。

※2024年1月時点で適用がある優遇税制となります。変更・廃止されている場合がありますので、詳細はご確認ください。

自分に合ったプランで住み替えを成功させよう

いかがでしたでしょうか。

不動産の住み替え(買い替え)は一生に一度あるかないかの大きな出来事です。

生活そのものを大きく変える不動産取引を2回も行うので、不安もつきものだと思います。

株式会社ハウスセイラーズは1991年に足立区で創業し、北区にも支店を構える地域密着の総合不動産会社です。

経験豊富なスタッフが対応いたしますので、住み替え(買い換え)についてはもちろん、不動産のことならお気軽にご相談ください。